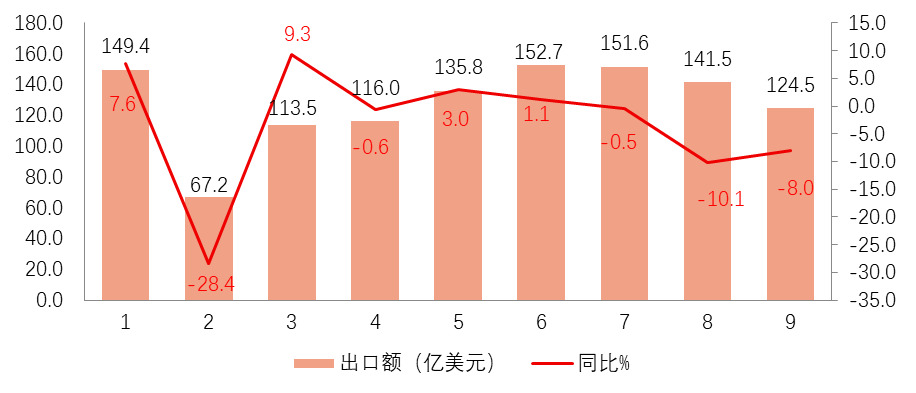

据中国海关统计,今年前三季度,我国服装(含衣着附件,下同)累计出口1152.2亿美元,同比下降2.4%。今年以来,一季度因春季因素出口波动较大,4-7月出口保持相对平稳,自8月开始出现较大降幅,9月当月服装出口124.5亿美元,同比下降8%,降幅较上月有所收窄。

出口情况

“量增价跌”态势延续

1-9月,梭织服装出口471.9亿美元,同比下降2.5%;出口数量108.2亿件,增长5.2%;出口平均单价下降7.3%。针织服装出口529.4亿美元,下降2.3%;出口数量184亿件,增长5.5%;出口单价下降7.3%。衣着附件出口114.7亿美元,下降2%。

针织内衣类出口降幅较大

1-9月,裤类、毛衫和西服套装/上衣出口增势平稳,同比分别增长3.1%、3%和0.7%。裙装、内衣/睡衣、针织T恤衫、胸衣出口降幅较大,分别下降8.2%、7.6%、8.7%和11.1%。

对欧洲、拉美、非洲出口旺盛

1-9月,我对美国出口服装241.2亿美元,同比下降9.8%,占比21%。对非美地区出口910.4亿美元,微降0.3%。其中对欧盟出口221.4亿美元,增长6.2%,占比19.2%。对日本出口88.9亿美元,增长1.4%,占比7.7%。对韩国出口46.3亿美元,增长0.2%。对英国出口42.6亿美元,增长8.2%。对澳大利亚出口34.9亿美元,下降2.4%。对加拿大出口21.7亿美元,增长4.7%。

1-9月,我国对共建“一带一路”国家出口服装492.9亿美元,同比下降3%。对东盟出口90.7亿美元,下降17.2%。对拉丁美洲出口77.1亿美元,增长7.5%。对非洲出口62.2亿美元,增长15.8%。对中亚五国出口78.9亿美元,下降18.2%。对俄罗斯出口27.9亿美元,下降3.2%。对海合会六国出口33.7亿美元,下降0.7%。

9月当月,对美国出口大幅下滑19.3%,对非美市场合计出口下降4.4%。其中,对欧盟出口增长1.7%,对日本出口微增0.4%,对东盟出口大幅下降26.7%。

浙江、山东出口保持增长

1-9月,浙江省出口服装292.7亿美元,同比增长4.8%。广东省出口153.4亿美元,下降10.3%。江苏省出口150.9亿美元,下降2.7%。山东省出口138.7亿美元,增长4.2%。新疆和福建出口分别下降7.2%和12.9%。其他地区中,湖北和广西出口增势明显,分别增长6.2%和10.7%。

中国在美市场份额下降,在欧份额增长

1-7月,越南占美国服装进口份额为19.2%,稳居第一大供应国;中国在美份额为16.1%,同比减少5.7个百分点。1-8月,中国占欧盟服装进口份额为28.6%,同比增加2.1个百分点;孟加拉国居第二位,占比21.7%,同比增加0.7个百分点。1-9月,中国占日本服装进口份额为46.9%,减少1.6个百分点;越南居第二,占比18.7%,同比增加0.9个百分点。

服装进口情况

自欧洲进口降幅较大

1-9月,中国服装进口73.9亿美元,同比下降3.8%。

中国进口服装主要来源地是欧洲和亚洲。中国自欧洲进口下降明显,从意大利、法国、葡萄牙进口同比分别大幅下降13.7%、19.9%和18.3%。自亚洲周边地区进口增长较快,从越南、孟加拉国、柬埔寨、印度尼西亚、印度进口分别增长6.8%、22.9%、14.2%、6.9%和12.6%。

各类服装进口普降

1-9月,我国进口针织服装26.6亿美元,同比下降4.9%;进口梭织服装39亿美元,同比下降2.7%;进口衣着附件5.1亿美元,同比下降9.2%。

广东进口逆势增长

1-9月,上海进口服装51.3亿美元,同比下降5.1%,占中国进口服装份额为69.3%。广东进口逆势增长,进口8.1亿美元,同比增长9.6%,占中国进口服装份额为11%。江苏、浙江、海南等主要进口省市分别下降10.2%、8.6%、6.4%。

国际市场情况

发达市场进口增势良好

今年以来,发达经济体服装需求平稳。1-7月,美国进口服装512.1亿美元,增长4.6%。1-8月,欧盟进口689.1亿美元,同比增长11.9%。日本进口164.5亿美元,同比增长6.7%。英国进口140.9亿美元,同比增长10.9%。加拿大进口81.4亿美元,同比增长9.2%。

主要服装出口国强势增长

1-8月,越南出口242.2亿美元,同比增长6.9%;印度出口120亿美元,同比增长6.3%;土耳其出口110.3亿美元,同比下降6.8%;印度尼西亚出口61.6亿美元,同比增长6.6%;斯里兰卡出口35.3亿美元,同比增长7.7%。

趋势展望

1. 全球经济仍存下行风险

根据世贸组织(WTO)2025年10月发布的报告,2025年全球货物贸易量增长预期上调至2.4%,但2026年增长预期被大幅下调至0.5%,预示中长期全球贸易动力将显著减弱。国际货币基金组织(IMF)同样指出,当前全球经济“好于预期,但差于所需”,增长势头放缓,不确定性成为新常态。

2.中美贸易环境阶段性缓和

2025年10月底,中美釜山元首会晤为出口环境争取到阶段性缓和空间。根据两国经贸团队在吉隆坡达成的共识,自11月10日起一年内,美方将所谓“芬太尼关税”从20%降至10%,“对等关税”维持在10%不变。由此,中国服装对美出口的加权平均有效关税水平将保持在约45.2%(最惠国关税17.7%+301关税7.5%+芬太尼关税10%+对等关税10%),为服装出口赢得了宝贵的窗口期,有助于稳定订单与出货节奏。同时,中国与越南、孟加拉等主要服装供应国在美国市场的关税税率差距也收窄至10个百分点以内。但从长期来看,美国贸易政策的不确定性及供应链“去风险”策略,预示着未来对美出口仍将面临深层次的结构性挑战。

中国服装出口面临短期企稳窗口、中期需求承压、长期格局重塑的态势。短期看,中美关税缓和创造缓冲期。中期看,全球贸易动能显著衰减。主要经济体需求见顶回落风险加剧。依靠“量增价跌”的竞争优势难以为继,利润空间将持续受到挤压。拉美、非洲等新兴市场虽增长较快,但规模尚不足以完全对冲欧美市场波动。长期看,供应链“去风险”将倒逼出口行业结构性调整,一方面国内产业需加速从“价格优势”转向“价值优势”,另一方面,需优化全球产能布局,在东南亚、非洲建立协同制造基地。未来一年将是“以时间换空间”的关键期,唯有在技术、品牌、供应链布局上完成创新升级,才能在全球服装贸易新秩序中守住基本盘。